市场经济分析或者博弈,更多的是分析一阶、二阶量的变化,作为对稳增长路径的探索,绝对量也同样重要。尽管经济金融系统不是简单的线性加总,但明毅基金还是试图从绝对量的视角,去拆分GDP增量和信用增量,并试图去挖掘稳增长和稳信用的路径。

主要结论:

1、整体上,2022年实现5%增长的难度不大,能否达到5.5%(2021年GDP两年同比增速为5.1%)主要看点是外需增量贡献是否会出现大幅回落,基建对冲是“又拖又举”还是“托而不举”。

2、稳增长最大的变数可能是外需。外需能否持续保持大额的正的增量贡献存疑。从量的角度看,四季度出口已经出现显著的下滑,出口数据的增长更多依赖价的因素。明毅基金预测,当出口增速10%,进口增速6%时,外需为则不会成为稳增长的掣肘。从稳出口的角度看,人民币对外可适当贬值。

3、在固定资产投资上,基建投资预计实现5%-10%增长的确定性较高,且可以弥补地产投资的乏力。就房地产投资,明毅基金预计增率为0.6%,主要的增量贡献是保障房和建安投资。制造业投资2021年表现尚可,2022年明毅基金预计其增速为7%。

4、消费新的增长点有待培育,乡村振兴可能是一个较大的点。再就是通过减税降费的方式提高居民收入,通过降息降低房贷利息支出等提高居民可支配收入等。这里明毅基金预计其增速可达到5%。

5、从稳信用的角度看,稳信用的主要驱动因素是宽信贷。明毅基金预计2022年信贷为21.5万亿,较2021年新增约1.5万亿,这主要受益于央行的结构性信用政策。明毅基金预计后续绿色贷款和涉农贷款将是稳信用的抓手,涉房贷款特别是居民住房贷款能否平稳过渡将成为这一轮稳信用的关键。

一、支出法视角下的稳增长路径拆分

图1支出法视角的看GDP增量贡献

净出口对GDP的增量贡献持续下滑。过去两年,净出口的增量贡献可能高达2.2万亿,而2000-2019年20年间的增量贡献合计为8861亿元;2021年6月,商务部印发《十四五商务发展规划》中对进出口总额要求是从2020年的4.65万亿美元增长到5.1万亿美元,而2021年进出口总额已经突破6万亿美元。高基数下出口持续高增的难度较大。特别是,四季度以来,已经开始观测到出口量和出口交货值的回落,高增长更多依靠的是价格的因素。PMI出口订单的持续回落也验证了这一观点。

从份额说的角度看,总量上,IMF对全球经济体的增长预测为4.9%(2021年预测值为5.9%)、全球货物和服务贸易实际增长率为6.7%(2021年预测值为9.7%),较今年均出现一定的回落,而我国目前的份额高达15%,未来进一步上升的空间较小。其次,从出口的需求来看,海外在连续两年的MMT式的财政刺激以后,大部分国家开始收紧财政和货币政策,对耐用品的消费可能需求会下滑。最后,从主要出口产品的结构来看,中国同越南较为类似,均以机电类和纺织类出口为主,而三季度以来我们观察到东南亚国家出口和制造业PMI均出现显著的改善,未来势必会进一步压缩我国的出口份额。明毅基金假设出口增速在10%,进口增速在6%,进出口增量贡献在5000亿元,当然这个是较为乐观的估计。

2020年和2021年,资本形成总额对GDP的增量贡献分别为1.6万亿、2.7万亿。进一步拆分,2021年制造业投资是资本形成总额的亮点,增量贡献高达2.9万亿,基建投资的增量贡献几乎为0。拆分来看,经济增速为5%的基准下,明毅基金预计新年的制造业投资、基建投资、房地产投资(剔除土地购置费)的增量贡献分别为1.7万亿、1.1万亿、0.3万亿,其中制造业投资增速为7%,基建投资增速为6%,地产投资的增速为0.6%,这样下来的其他项和误差项合计在1万亿以内,从历史经验来看,也是较为合理的。

基建投资上,明毅基金从资金来源来测算,预算内贷款资金增长贡献1万亿,国内贷款新增贡献为0,专项债新增贡献1.1万亿,政府性基金支出增量贡献-1000亿,城投增量贡献-1500亿元,非标增量贡献为0,总的增量资金贡献在1.85万亿,足以承担19万亿的基建投资,可以满足基建投资10%的增长的资金来源。从项目端来看,2021年基建投资规模预计在19万亿附近,基建企稳更多的还是依靠交通、能源、水利等老基建,从“十四五规划”来看,清洁能源相关的年均投资在6000亿元,大数据中心、高铁轨交、5G、工业互联网、特高压、人工智能、汽车充电桩等新基建领域年均投资在1.6万亿,当然数字经济在被重点提出作为增长点培育后,相关的新基建投资可能会上浮。

具体来看,预算内资金,2016-2020年以来,国家预算内财政支出增速保持在2%-10%的增长区间,投向基础设施建设的比例为21%-25%。预计2021年预算支出增速仅2.5%,支出合计为25.1万亿,投向基建的比例为21.1%,考虑22年为稳增长需求较大,预算财政支出仍为2.5%的增速,基建投资占比为25%,这一块的资金规模在6.4万亿,较21年增长1万亿。国内贷款,信贷余额中投向基建的比例持续下行,2019年已经下行至19%,考虑2020、2021年新增信贷规模分别为19.6、20万亿左右,假设2022年新增21.5万亿信贷,存量投向基建的比例则假设回落至17.5%,这一块增量几乎为0。自筹资金,主要是政府性基金支出、专项债、城投债和非标等,专项债方面,预计22年专项债规模仍为3.65万亿,加上今年结转的1.2万亿,而其中投向基建的专项债比例在45%,这一块合计在2.2万亿,较2021年增长1.1万亿。政府性基金支出,政府性基金支出主要来自于土地出让收入,预计2021年土地出让收入同去年持平在8.4万亿附近,市场预期2022年将下降1万亿,而其中可自由支配的比重在20%,投向基建的比重在6%附近,预计这一块的基建资金较21年下降约1000亿。城投和非标,考虑近期监管对城投融资的监管趋严,明毅基金假设2022年城投等债券规模有5%-10%的下滑,21年城投债发行约5.7万亿,新增2万亿,预计22年新增在1.8-1.9万亿元,资金来源较21年出现约1000-2000亿元的收缩。在非标在经历连续几年的压降后维持稳定,明毅基金假设2022年非标及其他项目自筹资金规模保持不变。

图2固定资产投资的拆解

地产投资方面,增量贡献在保障房投资,尽管在新开工持续下滑下,明年的地产预计将继续承压,但明毅基金预计年内将有更多的宽松政策出台,这里我们仍采用市场主流的预期,明年房地产投资增速在0.6%附近。主要城市十四五期间总的保障房建设目标在1000万套,假设2022年新开工规模在250万套,而2019-2021年的保障房实施套数在80万、100万、100万套。假设每平米施工成本为3500元,套均面积在70平方米,施工周期两年测算,则2020-2022年拉动投资规模分别在2200亿元、2500亿元、4200亿元。

制造业投资方面,在基数恢复、出口下滑、对新能源领域的纠偏可能会对制造业投资产生一定的影响,但考虑制造业的高景气度,明毅基金仍假设制造业投资增速在7%。

消费方面,目前来并不乐观。2021年社零增速预计在4%,对应支出法口径GDP的居民最终消费支出,明毅基金假设22年这一块的增速在5%,而政府最终消费支出增速取10%(2015-2019年均速),合计起来这一块的增量贡献在4.2万亿。

节奏上,明毅基金认为二季度初可能是重要的观测时点。一季度为了保证政策的连贯性,更倾向于坚持近些年主流的政策约束,例如不得新增地方政府隐性债务、房住不炒、能耗双控等,在政策约束下通过基建来对冲地产、消费、出口可能的下滑。二季度初,随着冬奥会对疫情防控的放松,一季度的经济成果也有所显现,特别是出口这个重要的变量在22年表现如何,也将有所显现。如果一季度的经济持续恶化,则可能有更大的刺激,例如对地产的放松、加大基建投资力度和节奏、进一步宽松货币政策等。

总的来看,明毅认为新年达成10.1万亿的GDP增量(对应5%的GDP增速,2.5%的GDP平减指数同比)是不难的,其中最终消费支出、资本形成总额、货物和服务净出口分别提供4.2万亿、5.4万亿、0.5万亿的增量,其中房地产投资(剔除土地购置费)、基建投资、制造业投资增量分别为0.3万亿、1.1万亿(同比6%)、1.7万亿(同比7%),固定资产投资同资本形成总额的误差尚在合理范围内(剔除土地购置费、存货增值等),但要达成10.7万亿的GDP增量(对应对应5.5%的GDP增速,2.5%的GDP平减指数同比)则要求基建投资的强刺激,即10%的基建投资增速,4.7万亿的基建投资增量(考虑2018年以后基建投资增速出现系统性的下降,今年基建投资几乎为0增长,在地方政府隐性债务风险尚未化解之前,强刺激的概率不大)。

二、生产法视角下的稳增长路径拆分

2022年,内需中的制造业相关的产业可能仍是工业生产的重要支撑力量,而受稳增长诉求、碳达峰、制造业比重基本稳定、“保障好初级产品供给”等约束下,叠加疫情反复对于服务业的扰动,服务业可能仍然是经济的拖累项,看点是三产的部分行业在强监管下是否会迎来边际宽松。

不同于支出法下三驾马车的需求端拆解,生产法下GDP核算是对各行业的产业增加值的拆分,以2019年数据为例,制造业、批发和零售业、金融业、农林牧渔业、建筑业、房地产业的存量占比较大,占比分别为26.7%、9.7%、7.7%、7.5%、7.2%、7.1%,而从增量角度,增速较高的为制造业、农林牧渔业、信息传输计算机服务和软件业、租赁和商务服务业、水利环境和公共设施管理业等。

展望2022年,尽管从投入产出表(2018年数据)的角度地产产业链对GDP的贡献占比在20%-25%,出口如果不达预期,对制造业产业链均会产生较大冲击,但考虑到我国制造业仍然处于行业转型升级期,以及能耗双控政策出现边际放松,明毅基金仍然给予制造业10%的增速;在“保障好初级产品供给、饭碗任何时候都要牢牢端在自己手中”的背景下,第一产业预计仍将对经济整体形成拉动作用。

图3 生产法GDP拆解

三、稳信用路径拆分

尽管基建-地产-间接融资链条,向科技-制造业-直接融资链条切换,对资金的需求可能会下滑,但是从稳增长和转型衔接的角度来看,无论是社融增速还是信贷增速都是有诉求的,近期的社融主要还是靠政府债券融资支撑的,这一块预计22年增量有限,赤字率将回归3.0%,专项债额度将同今年持平,稳信用具体还是稳信贷(虽然信贷常常是社融里面最为滞后的,但其体量对于社融的贡献较大)。具体到信贷方面,明毅基金预计明年新增信贷可能达到21.5万亿,同比多增1.5万亿,同比增长11.2%(21年为11.6%,考虑结构转型下不同经济行业主体对资金消耗能力不同,不能对信贷增速进行简单的比较)。

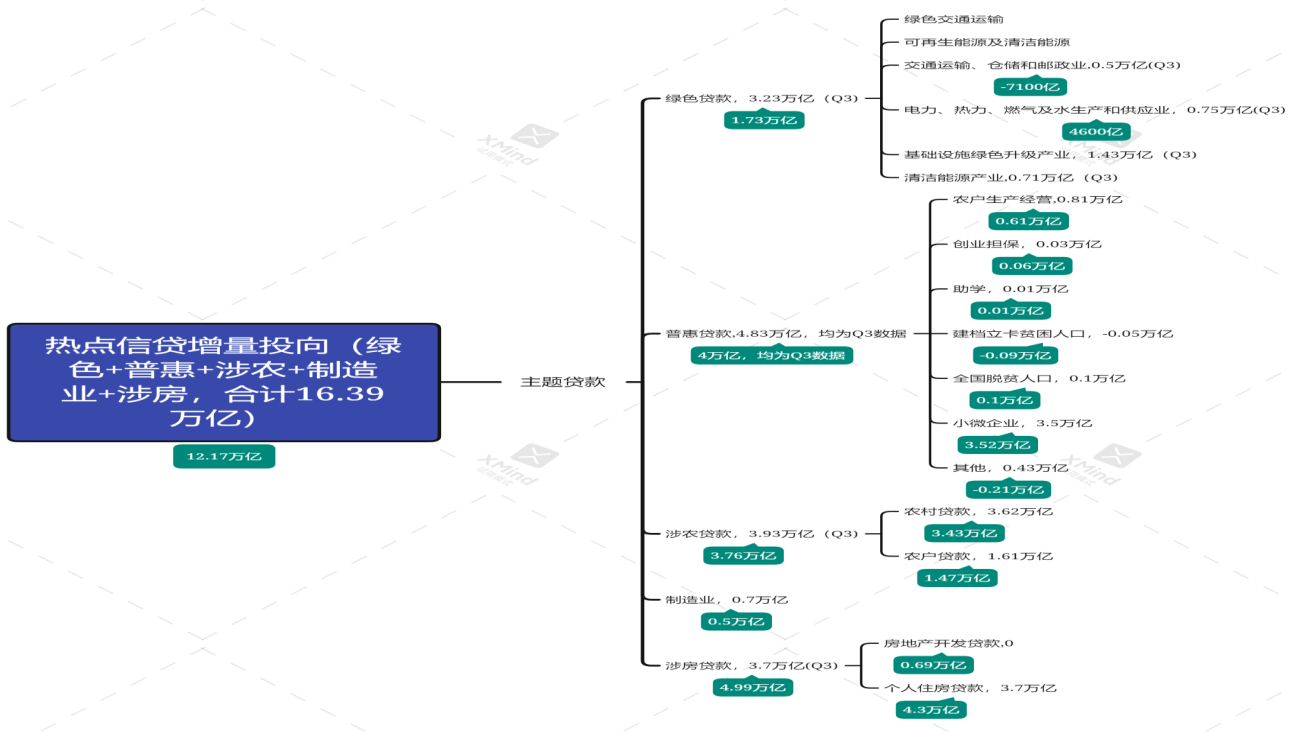

从目前信贷的流向来看,19.94万亿的新增信贷中,绿色贷款、普惠贷款、涉农贷款、涉房贷款、制造业贷款等占据了主流,明毅基金预计后续绿色贷款和涉农贷款将是稳信用的抓手,这也是近年来央行结构性货币政策的凸显。涉房贷款在2021年经历了大幅收缩后,2022年随着行业的逐步出清,地产融资可能趋于正常化。截至3季度末,贷款分别增长了3.23万亿、4.83万亿、3.93万亿、3.7万亿、0.7万亿。从增量上来看,今年新增比较多的是绿色贷款,而下滑较多的是房地产开发贷,绿色贷款也成了今年在房地产杠杆收缩情况下,信贷没有出现大幅收缩的支点。分项来看,房地产开发贷的收缩可能会出现好转,但如果由不良资产管理公司直接接手民企地产项目,则这一块的信贷宽松可能不会计入社融里面的人民币贷款;个人房贷方面,三季度来商品房销售持续收缩,为稳定个人购房贷款的需求,后续不排除放松5年期LPR利率、首套房购置的限制措施等;普惠贷款这块,主要是小微企业贷款,预计将持续维持高位,但进一步扩张的动力可能相对有限,增量预计在0-0.5万亿;绿色信贷可能出现加速扩张的趋势,虽然新能源相关的产业政策出现短暂的纠偏,但在双碳的远景目标和绿色基建的短期诉求下,预计同比增量将持续出现高增,但同比增量可能达0.5万-1万亿;涉农贷款,在乡村振兴的主题政策和央行的结构性货币政策,可能会持续的扩张,参照21年的经验扩张在0.5万亿左右;制造业投资和基建投资(部分信贷被划在绿色贷款部分)的增量有限,其中制造业贷款2021年新增大概在0.7万亿,相比2020年的增量预计增加额约在2000亿元。

图4 社融构成一览

图5 信贷重点流向一览(绿色部分为2020年同期对比,均为前三季度数据)

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。

营业执照公示信息

营业执照公示信息